来源:今日保

相比公开披露三季报的70余家人身公司的3000亿元净利润,公开披露三季报的80多家财险公司500亿元的净利润,略有暗淡。

无论是13.6%的利润增速,还是6.2个百分点的保费增速,均无法和贴了一波秋膘的人身险相比。即便有着三季度资本市场的高光表现,但依旧有超过半数的产险公司利润负增长。除老三家增长迅猛外,财险江湖仍是马太效应强烈的圈子。中小险企,愈发困苦。

加之受低温雨雪冰冻、暴雨、强台风等灾害事故影响,和新能源车的快速发展,承保端压力可想而知。部分中小型财险公司,综合成本率惨不忍睹。

是故,统计数据进一步验证了市场的“二八分化”依旧显著,“老三家”更强了。老三家之外的81家财险公司合计利润89亿,占比17.5%。但物有同类而殊能者,部分中小险企亦有着不错的表现。如保费的竞夺方面,第二梯队的竞速也始终在上演。

其中的亮点之一是阳光财险,前三季度保费收入直追大地财险,两者的保费差额仅有31亿,而净利润更是仅名列国寿财险之后,位居行业第五;

另一大看点则是众安在线在保费收入和净利润这两项关键指标上,对太平财险的全面反超。凭一己之力改写行业格局,“老八家”扩招变为“老九门”……

如是种种,细看三季度的业绩有着太多的故事。

1

老三家依旧强横,利润保费全面碾压

第二梯队的焦灼

市场份额和保费占比再萎缩

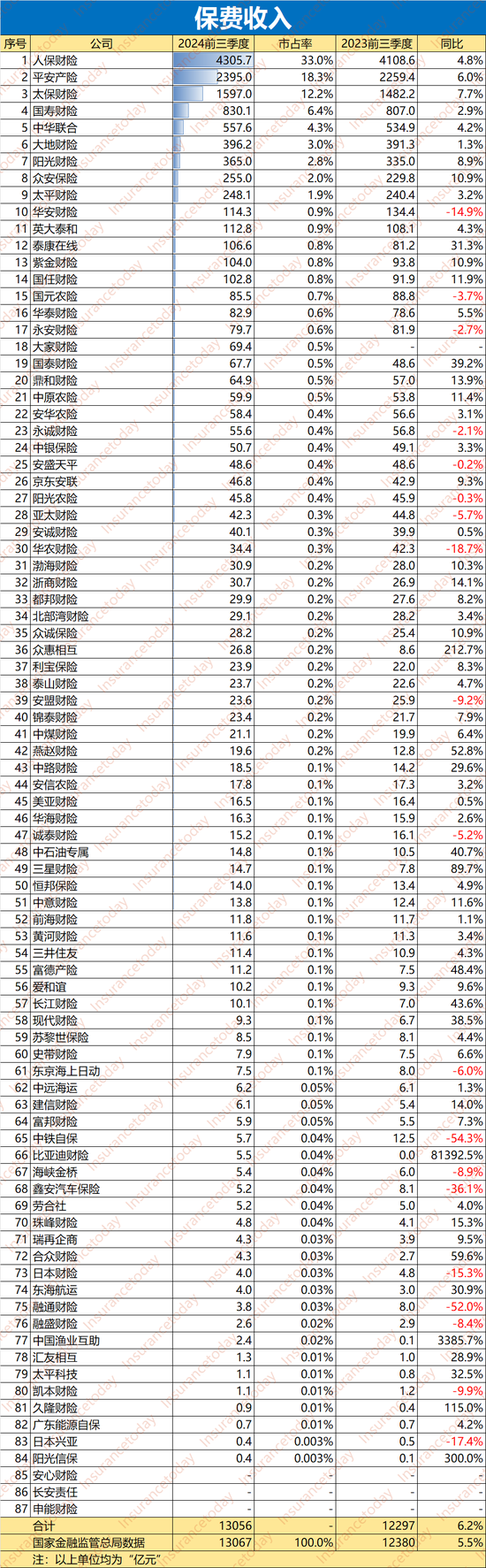

前三季度,披露业绩数据的84家财险公司合计实现保费收入近13056亿元,同比+6.2%。

其中,“老三家”不改压倒性优势,合计市场占有率已超63.5%。人保财险实现保费收入4305.68亿元,同比+4.8%;平安产险取得保费收入2394.95亿元,同比+6.0%;太保产险实现保费收入1596.95亿元,同比+7.7%。

第二梯队中,从稳居行业第四的国寿财险到第九位太平财险,合计市场占有率为20.29%。其中,国寿财险前三季度实现保费收入830.07亿元,同比+2.9%;中华联合取得保费收入557.56亿元,同比+4.2%。两者之间阶梯式保费差距显著,行业地位也相对较为稳固。

但遗憾的是第二梯队无论是利润,还是规模都进一步受到老三家的压制,差距越来越大。相比老三家保费增速少了1.2个百分点,利润增幅更是少了一半,15个百分点。

更加激烈的竞争发生在第二梯队后端,大地财险前三季度实现保费收入396.24亿元,而阳光财险则是364.97亿元,大地财险的领先优势进一步缩小。众安在线则凭借254.96亿元的保费收入、同比+10.9%的增速,首次赶超太平财险,成功晋位行业第八。

紧随其后,百亿保费规模段位也是一个竞争高地。前有华安财险前三季度保费虽同比下滑14.9%,仍以微弱优势领先于英大泰和,后有“破百”这一档的泰康在线、紫金财险、国任财险,不同险企的保费之争都几乎仅“差之毫厘”。

值得注意的是,除了“老三家”和第二梯队的6家险企,其余的75家险企合计市场占有率只有16.12%,市场集中度的进一步加剧,也从另一个角度揭示了绝大多数中小型财险公司的生存环境在加剧恶化。

与此同时,透过前三季度各市场主体的保费增速可以发现,以经营健康险业务为主的财险公司,今年以来保费增速相对更高。

比如,众安在线增长10.9%,泰康在线增长31.3%,众惠相互保险社增长212.7%。在新能源车、无人驾驶汽车等专属的车险业务仍处于发展临界点的当下,健康险已成为拉动财险公司业绩增长的主要动力之一。

至于保费下滑较大的的公司,则分别是:

华农财险保费同比下滑18.7%、中铁自保下滑54.3%、鑫安保险下滑36.1%、融通财险下滑52%、日本财险下滑15.3%、日本兴亚下滑17.4%,连同华安财险在内,成为仅有的7家保费同比下滑超10%的险企。

较小规模,遭遇如此下滑幅度,相比整体6个点的增速,这对中小财险公司而言,当是难堪的一年。

2

承保依旧艰难

纵然约50家险企费用率好转

但依旧有52家财险公司综合成本率超100%

伴随着保费的稳定增长,财险公司的整体业务成本也在前三季度得到了进一步的改善,这在很大程度上也是行业前三季度利润增速远超保费增速的重要原因,尽管财险市场的利润表现远没有同期寿险市场那样夺人眼球。

经对84家财险公司三季度偿付能力报告的统计整理,前三季度中财险公司们的综合成本率相较去年同期普遍降低,约50家公司的综合成本率低于去年同期,有34家公司综合成本率同比表现上升。

在商车费改等政策持续深入的推动下,围绕车险这一财险市场最大险种的经营效率与业务成本不断优化,甚至很多以车险为主的中小财险公司的综合成本率也都已经远没有往年表现那样离谱。

这也体现在整个行业综合费用率的普遍下降中,同样约有近50家公司前三季度的综合费用率得到好转。使得行业在今夏自然灾害频发的情况下,仍然保持了对业务成本的有效控制。

不过需要看到的,前三季度中有52家公司的综合成本率还在100%以上,这意味着大部分公司仍然难以完全依靠承保实现企业经营的正向循环,必然还是需要依赖投资方面的补充。而且很明显的是,较为成熟的头部大公司们,在业务成本的把控管理上,都有着明显的优势。

人保财险、平安财险、太保财险的综合成本率都在100%以内,第二梯队的公司也都集中在100%线的周围,最高者也不过国寿财险的100.4%。

这也意味着对第二梯队而言,难以产生规模效应,100%将是业务红线,利润来自投资收益,这将在规模和利润之间需要更技术性的博弈。

固然部分财险公司在综合成本率上表现更加亮眼,但基本规模不大,其中成本率在100%以内的只有英大泰和前三季度保费突破了百亿,其中大多数都有着明显的非车险经营乃至资源专业经营的属性。

有意思的是,正是这些有着明显特定领域股东资源和专业场景经营特色的公司,在前三季度综合成本率中展现了高度落差化的表现。不考虑特殊的比亚迪财险,在综合成本率最低的几家公司与最高的几家公司中,都集中出现着一些自保、互助、专属名号的公司,并且在数据上天差地别。

中石油专属、中铁自保等公司的综合成本率分别只有76.8%、83%,这与人们印象中,这类公司有着股东自有优势与专门的特殊产品经营领域相吻合,但中国渔业互助、中远海运、广东能源自保等公司的总和成本率都达到了200%至300%以上,并且同比变动异常明显。

事实上,很多主营非车险、非健康险类专业险种的中小财险公司,反倒在成本上的表现有些拖节奏,或许也在某个侧面反映出,专门的非车险种中,行业整体略显薄弱的定价、风控与渠道运作能力。

3

财险盈利不甚理想:三巨头大增长

但仍有50家险企利润负增长

22家三季度亏损

相对人身险行业的高歌猛涨,财险三季度的业绩则显得颇为冷清。

披露三季度信息的84家财险公司合计利润506.8亿元,同比增长13.6个百分点。在当前的经济环境下,这一数据着实不错。

对比沪市2265家上市公司的数据更显得业绩可观:

2024年前三季度,沪市上市公司合计实现营业收入37.48万亿元,同比微降1.2%;实现净利润3.61万亿元、扣非后净利润3.45万亿元,同比增长1.8%、2.2%,增速较上半年由负转正,重拾增长。

其中,老三家中的平安产险和太保产险净利润增长均超过30个百分点,二者合计利润约200亿元。不过老大人保财险净利润固然高达221.2亿元,tp钱包官网下载占比同期84家财险公司总利润的43.6%,远超33%的保费市场份额,但前三季度其净利润出现微弱负增长,乃巨头险企中唯一负增长者,同比去年少了2.1亿元。

如果按照人保集团财报数字看,人保财险的净利润是 267.50 亿元,同比增长38%。这也意味着财险三巨头保费增速皆超过30%,且雄健。

第二梯队领头羊国寿财险净利润达22.2亿元,但利润增幅和保费市占率的增幅均未能跑赢行业。紧随其后的是阳光财险有着9亿元的净利润,利润排名第五,远超其保费第七的排名。不过阳光财险的保费增速也是第二梯队之最,高达8.9个百分点。

有意思的是两家电网系险企再度登上盈利榜单前十名,分别是英大泰和鼎和财险。不过鼎和财险虽然实现盈利,但同比去年的9.7亿元利润,今年前三季度深跌5.3亿元,为4.4亿元。

前十家中增幅最大的是太平财险,同比增长24倍,将企业从盈亏平衡线拉回来。而众安财险则扭亏为盈,实现6.1亿元的净利润,且综合成本率的控制也有着巨头级险企的表现,其也是财险前十大公司中保费增速最高者。

一片亏损财险公司中,还是以规模较小的小微型险企为主。

今年依旧有22家产险公司亏损,同比去年的31家少了9家。保费大增的比亚迪财险亏损近亿元。总亏损公司数的减少,亏损公司的合计亏损总额也同比收窄11亿元,几乎减半。依托巨头的发力,盈利公司盈利总额同比去年增加50亿元。不过,就整体利润情况而言,依旧有约50家险企出现净利润负增长。

其中,利润负增长超过50%的23家,超过100%的有13家。

如燕赵财险、都邦财险、华安财险、富德产险、黄河财险、瑞再企商、华农财险、浙商财险、锦泰财险、安诚财险、鑫安车险、富邦财险、永诚财险。

4

和热闹的人身险投资大满贯相比

产险投资中位数不升反降

和一些人身险公司靠着投资“一把梭”改天换命不同,财产险公司的投资看上去似乎空虚不少。

前三季度投资收益率方面,财产险公司整体的中位数水平,今年更是只有2.1%,比去年还少了0.1个百分点,84家公司中,48家公司投资收益率较去年下降。

其中,中石油专属下降3.2个百分点,东海航运下降2.8个百分点,太平财险下降2.6个百分点,成为“唯三”的三家投资收益率为负的公司。建信财险下降了2.7个百分点,投资收益率仅为0.07%,已逼近零点,而其三季度当季投资收益率更是仅有-0.02%。

这有点怪怪的,毕竟今年春秋两季A股都迎来了500个点的反弹,且债券市场也几乎一直维持单边牛市…

如此大好形势,早有上市公司大张旗鼓地、迫不及待地向市场喊出“我还行”的声音...但到了财产险这边,却有点鸦雀无声,甚至是空虚寂寞冷…

比如,70多家人身险公司中有13家超4%,而财产险这边,84家有数据的公司中,仅有广东能源自保一家超4%,和去年一样,拿下5个多点。投资收益率超过3%的,也就只有14家,而人身险同僚们,则有31家。

再看看投资收益率低于2%的,财产险公司有29家,人身险公司仅有12家。可能稍微让人好受的一点,便是倒数三位投资收益率为负的财产险公司,中石油专属(-0.7%)、东海航运(-0.2%)、太平财险(-0.03%),和人身险倒数两位投资收益率为负的平安养老(-7.87%)和太平养老(-2.23%)相比,多少还是强些。

国内财险公司投资的萎靡,让人联想到老巴帐下的GEICO,以及伯克希尔哈撒韦,同样是财险公司,同样也是做车险,同样也是拿钱投资,为啥国内的财险公司投成了这样呢?

5

而最该降的行业风险依旧不变

2家在改造,4家不达标

风险大出清,是这些年保险行业的主题。和15家不披露偿付能力报告摘要的人身险公司相比,财产险这边不披露信息的,只有2家,分别是转世中的安心财险和长安责任。

曾经的天安财险转世申能财险后,这季首度披露了久违的信息,不过由于是新设机构,监管尚未对其进行风险综合评级。另一家没有披露风险综合评级信息的,是合众财险,其表示,监管尚未对其反馈今年上半年的风险综合评级结果…

讲完没有披露风险综合评级的,再看看披露了的。

中银保险、三井住友、日本财险、安信农险,4家拿下AAA评级,和人身险的8家“三A”公司相比,少了一半。不过相似的是,4家财险“三A”公司中有俩外资(合资),还都是日资…8家人身险“三A”公司中也有4家外资(合资),都占了一半。

整个大A类评级,有23家,比人身险的31家少了8家。

而C类,也就是偿付能力不达标的公司,财产险公司中有4家,安华农险、珠峰财险、前海财险和华安财险…比人身险公司多一家。

尽管2家改造,4家不达标,但总的来说,财产险的窟窿也好风险也好,和人身险单家公司就动辄上千亿甚至近万亿的风险资产相比,虽不说小菜一碟,至少也是轻松不少。

从核心偿付能力充足率、综合偿付能力充足率来看,财产险公司的资本补充压力,也远远小于人身险公司。

财产险这边,最低的华安财险,核心偿付能力充足率也有90%左右,而人身险公司,60%、70%者不少,甚至一些公司的偿付能力压力,已经严重影响到公司的业务节奏和策略。

不过,财产险和人身险的差别,也使得财产险行业在面临自身风险的时候,并不能感受到人身险视角下的“云淡风轻”…

但家家都有本难念的经,无论是人身险也好财产险也好,都面临着行业外部的挑战,而对于现有的玩家来说,这到底,是发展的第二曲线呢?还是成为风险的捷径呢?

或者说,富贵险中求。那些“风险公司”,多年前又何尝不是念着富贵险中求的经呢?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王馨茹